いわゆる4%ルールは年間支出の25倍の資産があれば、初年度に総資産の4%を取崩し以降はインフレ率に応じて取崩し額を変動させても約30年間は資産が枯渇しない可能性が高いとされています。

これはアメリカの話であって、日本の税制やインフレ率を当てはめるとFIREするには実際どの位の資産が必要なのかシミュレーションしたのでシェアしようと思います。

結論としては、日本でオルカンでFIREするには年間支出の30倍~38倍の資産が必要という結果になりました。

・FIRE期間ごとの必要資産

たまご

- セミリタイア済

- 2級FP技能士

- AFP認定者

- 資産形成コンサルタント

- 投資診断士

日本でオルカンでFIREするのに必要な資産の算出条件

まずは、日本でオルカンでFIREするのに必要な資産算出の条件です。

税金

取崩しにあたって20.315%の税金がかかります。

例えば年間支出240万円の人であれば実際の初回の取崩し額は約290万円となります。(ここでは元本と利益の区別ができないため取り崩した全額を課税対象とみなします)

NISA口座なら非課税ですが、NISA口座の運用歴によって非課税資産額が変わるので今回は全て課税ありきでシミュレーションしています。

インフレ率

インフレ率は2%に設定しています。

初年度に手取りが年間支出額になるよう取崩し、以降は毎年2%のインフレに合わせて取崩し額を増やしていきます。

公的年金

属性により値の変動が激しい項目になります。

厚生年金の加入期間やFIRE後の免除有無などで変動するので、ここでは老齢基礎年金満額831,700円(2025年時点)を65歳から受給するものとします。

物価スライドは考慮していません。

リターンとリスク

MSCI ACWIの配当込みの円ベースの30年平均リターンと30年平均標準偏差を使用して算出します。

リターンは9.9%、標準偏差は17.9%です。

試行年数

寿命を90歳と仮定し、試行年数は30年~60年で設定しています

・30歳でFIRE(60年)

・40歳でFIRE(50年)

・50歳でFIRE(40年)

・トリニティスタディ(30年)

モンテカルロシミュレーションとは?

先述した条件を元にモンテカルロシミュレーションを行います。

モンテカルロシミュレーションとは、不確実性のある未来のシナリオを大量試行し結果の分布を分析する方法です。

モンテカルロシミュレーションを行うことで

・単純な固定リターン計算では分からない潜在リスクの把握

・破綻確率から必要資産額の安全性評価が可能

この様なメリットがあり、まさにFIREできるのかどうかの判定に役立ちます。

モンテカルロシミュレーションの条件

モンテカルロシミュレーションでは、乱数を使って毎年ランダムにリターンとリスクを変化させながら年次取崩しを行い資産残高を計算しています。

実際は月次取崩しを行うと思いますがトリニティスタディ同様、年次取崩しでシミュレーションしています。

30年~60年×5,000回の試行の中で資産が枯渇するかを判定していき、全試行のうち資産が破綻する割合を求め破綻確率として評価しています。

| 破綻確立 | 評価 |

|---|---|

| ~10% | 安全 |

| 11~20% | 注意 |

| 21%以上 | 危険 |

破綻確率は低いに越したことはありませんが、低いほど必要資産が多くなるので10%になるように設定しました。

日本でオルカンでFIREするのに必要な資産はいくら?

日本でオルカンでFIREするのに必要な資産です。

仮条件で年間支出240万円に設定していますが、注目すべき点は必要資産額ではなく必要資産倍率です。

自身の年間支出に倍率をかけて必要資産額を求めてください。

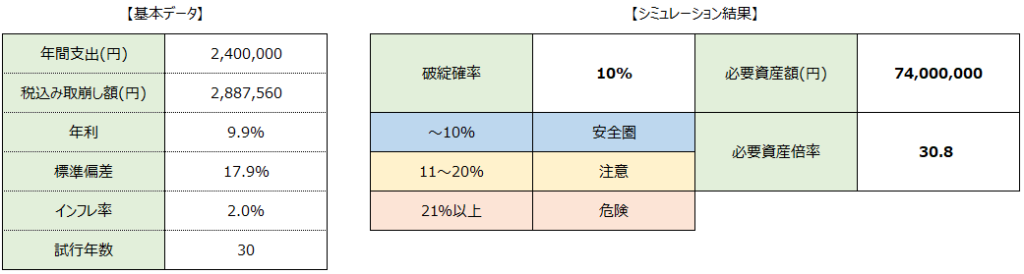

FIRE期間30年

年金受給まで資産が枯渇しなければいい場合や、一般的な試算結果として参考にして下さい。

年金受給は考慮されていません。

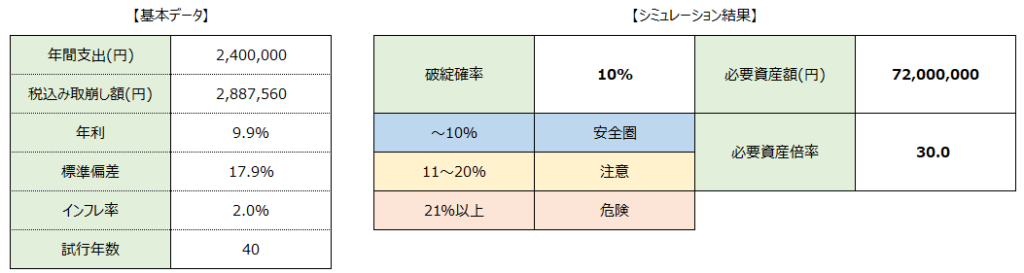

FIRE期間40年

50歳でFIREし寿命である90歳まで破綻確率が10%になるように設定しています。

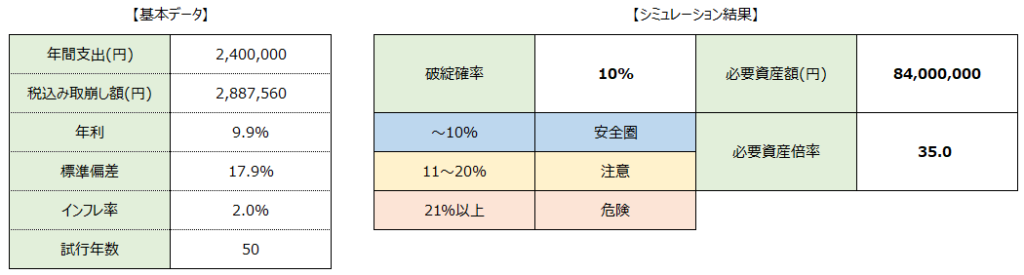

FIRE期間50年

40歳でFIREし寿命である90歳まで破綻確率が10%になるように設定しています。

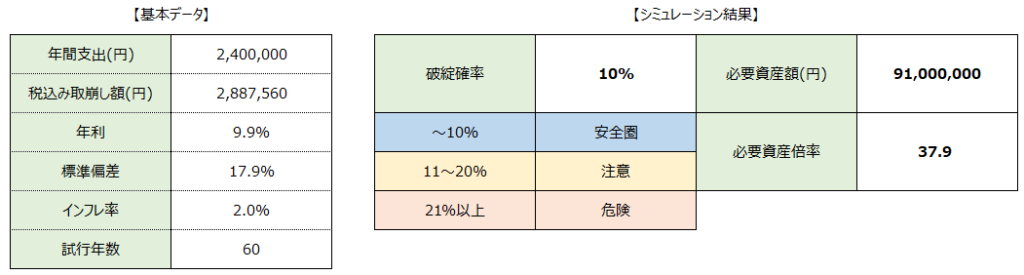

FIRE期間60年

30歳でFIREし寿命である90歳まで破綻確率が10%になるように設定しています。

モンテカルロシミュレーション結果から分かること

この様に試行年数が長くなるほどブレやインフレの影響で破綻リスクが累積するため、より多くの資産が必要になることが分かります。

また、年利9.9%-インフレ率2%=7.9%の成長率がありながらも5,000回のうち500回は資産が枯渇しています。

これは単純計算では決して分からない潜在リスクですね。

全世界への分散と堅実な成長率が人気のオルカンですが、リターンが他の投資信託に比べ低いのでFIREに必要な資産はそれなりに多く必要なことが分かります。

それに比例しFIRE期間が長くなるほど必要資産倍率の開きも大きくなっている点にも注目です。

近年に近付くほど低リスク高リターンの傾向が高いので今後の動きに注目ですね。

シミュレーション上の注意点

実際は次の2点から必要資産倍率はもう少し下がる傾向になります。

- NISA口座非考慮

- 実際は月次取崩しで市場効果が高まる

まとめ

- 日本でオルカンでFIREするには年間支出の30倍~38倍の資産が必要

- FIRE期間が長くなるほどより多くの資産が必要

あくまでシミュレーションなので1つの資産目標の目安として参考にしてみて下さい。

\ FIRE目指す人は必見! /

コメント