賃貸と持ち家どちらがいいのか論争はさておき、FIREを目指している人の中にはマイホーム取得もライフプランの1つとして重視している人も居るのではないでしょうか。

しかし、住宅購入には多大なお金がかかるという点からFIREへの弊害になるのではと敬遠している人も居るかもしれません。

私もセミリタイア前に家を購入しているので、FIREと住宅に関することについてシェアしようと思います。

・持ち家と賃貸のコスト比較

・年齢別コストが与えるFIREへの影響

たまご

- セミリタイア済

- 2級FP技能士

- AFP認定者

- 資産形成コンサルタント

- 投資診断士

家を買うとFIREできなくなる?

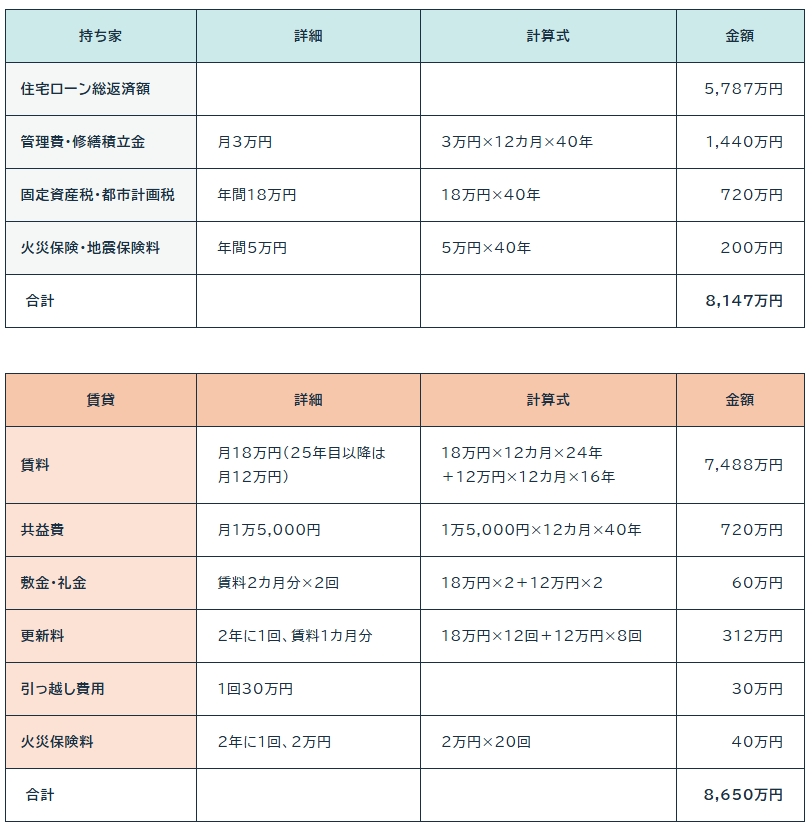

これは日本FP協会が作成した、持ち家と賃貸のコスト比較です。

算出条件は次のようになっています。

- 持ち家、賃貸どちらも首都圏にある約70㎡のマンション

- 持ち家の場合は35歳で中古住宅を購入し75歳まで住み続ける

- 持ち家は物件価格約5,000万円、諸費用約350万円、頭金約500万円、借入額は約4,500万円(フラット35、元利均等返済、固定金利1.5%、35年返済)

- 賃貸の場合は35歳で物件を借り、60歳の時点で家賃の安い物件に住み替え

このシミュレーションでは持ち家の方が総コストが少なく済んでいますね。

これらのことから、必ずしも住宅の購入がFIREの弊害になるわけではないことが分かります。

持ち家と賃貸のコストとFIREへの影響

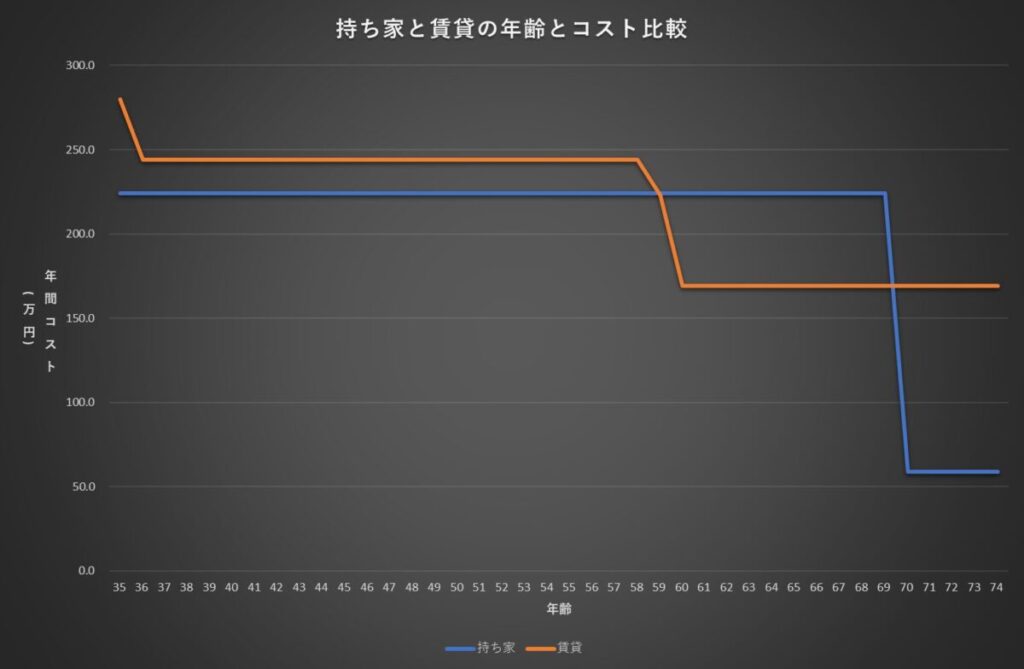

先ほどの表を、年齢と年間コストの関係で示して分かりやすくしてみました。

そもそもの固定費が賃貸の方が高いことが分かりますね。

これに加えて、持ち家の場合は資産形成期であるサラリーマン時代など所得があるうちは住宅ローン控除も適用できるので更に金額が低くなります。

FIRE後の高齢ローン返済はリスクなのか

しかし気になるのが70歳のローン完済までのコストの高さ。

賃貸は60歳で引っ越しているので60歳からコストが下がっていますね。

一見70歳まであのコストを払い続けるのはリスクにしか見えませんが、家を購入した時からずっと一定なんですよね。

つまり初期から年間支出に組み込まれているコストであり、当然FIREする際も想定に組み込まれているはずです。

なので特に心配することはないどころか、60歳から賃上げリスクや立ち退きリスクのある賃貸で家賃を永遠に払い続ける方がリスクです。

そもそも高齢の住宅ローンの残債リスクは、リタイア後で現役並みの収入がないのに現役時と同等の支出が続くことです。

一方、FIREしていればリタイア後の収入で人生設計を立てるので【現役並みの収入がないのに現役時と同等の支出が続く】は当てはまらないんですよね。

ここをFIREしていない人と一緒に考えてはダメです。

本当のリスクとは、その年齢に従来の年間支出が払えなくなり住宅ローンの返済が困難になることを意味します。

すなわちFIRE失敗、FIREしていなくても人生の失敗でありあってはならないことですね。

自分の想定する寿命まで資産が枯渇しないこと、インフレによる年間支出の増額に耐えられる資産設計、そこができていれば70歳までFIRE時点と同じコストがかかることはリスクでも何でもないはずです。

持ち家VS賃貸シミュレーションにおける注意点

持ち家の方が総コストは低いですが、住宅取得に関して色々考慮しておかないといけない注意点があります。

- 住宅取得による一時的なキャッシュの減少

- 金利タイプによる変動

- 極力キャッシュは運用に回す

住宅取得による一時的なキャッシュの減少

住宅を取得する場合購入価格の約7%ほど諸費用等が発生します。

これらは諸費用としてローンに算入できる場合と、別途現金で支払う必要がある場合もあるので一時的にキャッシュが減少する点は考慮しておかねばなりません。

シミュレーション上では諸費用350万円は現金支払いの前提になっていますね。

また、家具や家電の新調なども加味すると、やはり一時的なキャッシュの減少は免れませんね。

たまご

たまご私の場合は諸費用もローンに算入できたので現金は手付金だけで済んだよ!

金利タイプによる変動

シミュレーションでは固定金利が選択されていましたが、変動金利を選択した場合総返済額が確定していない状態です。

変動金利の選択でシミュレーションの金額より安く済むこともありますが、仮に最終的な借入期間の平均金利が固定金利の1.5%を越えていた場合、総返済額がシミュレーションの金額より高くなる可能性があるということは念頭に置いておかねばなりません。

また、変動金利によりFIRE後に住宅ローンの返済金額が変動するリスクも考慮しておかねばなりません。

FIREと相性が良いのは支出が固定されている固定金利ですが難しいところではありますね。

たまご

たまごちなみに私は変動金利で組んでいるよ!

借入先はメガバンク、地方銀行、ネット銀行など多種多様にあり銀行により金利や借入条件が違います。

無料の一括比較サービスを活用すると、多数の借入先の中で金利が安い銀行や自分がどの借入先からどんな条件で借りられるかが可視化でき便利です。借入可能額をあらかじめ把握するのにも役立ちます。

⇒【無料の一括比較サービスはこちら】

極力キャッシュは運用に回す

シミュレーションでは500万円の頭金を入れています。

頭金を入れた金利の節約効果は約143万円です。

一方、500万円の頭金を入れずに35年間年利7%で複利運用した場合

この金額まで膨れ上がります。

どちらが良いかは一目瞭然だと思いますが、ローンの借入条件で購入金額の9割までなど条件がある場合や与信の関係上、一概に頭金を入れずにローンが組めるわけではない点には注意が必要です。

繰上返済も同じ考えで運用に回した方が資産の最大化に繋がります。

ただし、返済額がキャッシュフローを圧迫しているなどの場合は話が変わってくるので臨機応変に対応する必要があります。

たまご

たまご私も頭金なしのフルローンで組んでいるよ!

まとめ

- 同条件比較では持ち家の方が総コストが低い

- 持ち家の一時的なキャッシュ減や金利タイプには注意

人それぞれ住宅に対して求めているものは違うので、一概にこれが正解だという最適解はありません。

ただし、マイホームとFIREの両方の実現は決して困難ではありません。

住宅購入では、とにかく低コストで借入することがFIREとの両立の近道になります。

無料一括比較サービスなど活用し賢く借入しましょう。

⇒【無料の一括比較サービスはこちら】

\ FIRE目指す人は必見! /

コメント