色々な選択肢を乗り越えやっと組んだ住宅ローン。

しかし、その住宅ローンとの付き合いは長いもので、まだ繰上返済をするかしないかという選択が残っています。

悩ましい選択を、シミュレーションで比較し見える化しました。

この記事では、住宅ローンの繰上返済についてFPが詳しく解説します。

・住宅ローンの繰上返済の種類

・期間短縮型と返済額軽減型のシミュレーション比較

・期間短縮型が向いている人

・返済額軽減型が向いている人

・住宅ローンの繰上返済をするタイミング

・住宅ローンの繰上返済の注意点

たまご

- 2級ファイナンシャル・プランニング技能士

- AFP(アフィリエイテッドファイナンシャルプランナー)認定者

- 資産形成コンサルタント

- 投資診断士

住宅ローンの繰上返済の種類

まず、繰上返済の種類について説明しましょう。

住宅ローンの繰上返済には2種類があります。

一部繰上返済

元金の一部を返済します。

任意で金額を決めることができます。

一括繰上返済

残額を全て完済します。

一部繰上返済の種類

一部繰上返済には、更に2種類あります。

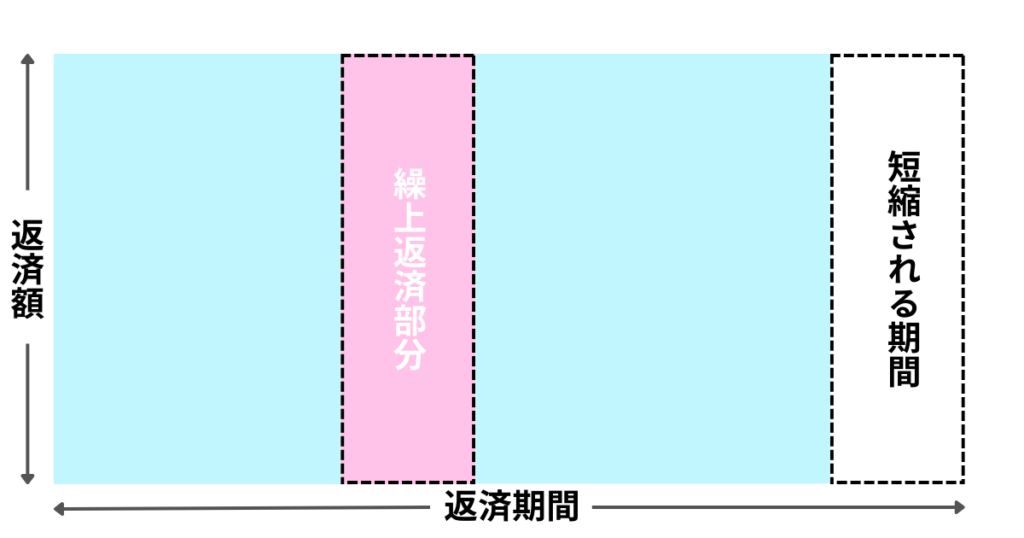

期間短縮型

毎月の返済額は変更せず、返済期間の短縮をします。

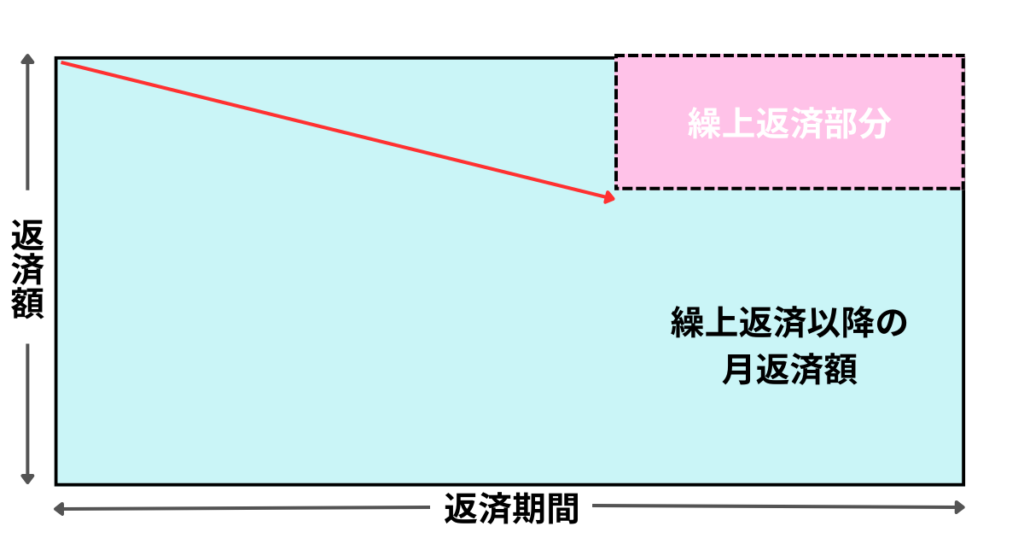

返済額軽減型

返済期間は変更せず、毎月の返済額を軽減します。

たまご

たまご繰上返済額など条件が同じであれば期間短縮型の方が金額効果は大きいよ!

期間短縮型と返済額軽減型のシミュレーション比較

下記の条件で期間短縮型と返済額軽減型をシミュレーション比較してみましょう。

【住宅ローン条件】

・借入額3,000万円

・返済期間35年

・元利均等返済

・金利は1%に固定

・ボーナス払いなし

【繰上返済条件】

・借入から14年後に繰上返済実施

・繰上返済額は300万円

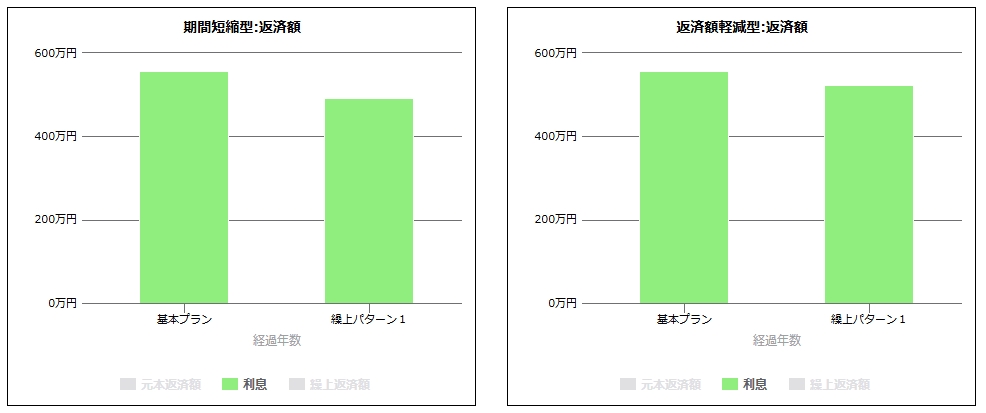

金額効果と期間短縮効果

繰上返済によって影響が出るのは、利息の減少と期間の短縮です。

| 繰上返済なし | 期間短縮型 | 返済額軽減型 | |

|---|---|---|---|

| 支払額 | 35,567,804円 | 34,931,388円 | 35,240,530円 |

| 軽減効果 | ー | ▲636,416円 | ▲327,274円 |

| 返済期間 | 35年 | 31年6ヶ月 | 35年 |

| 軽減効果 | ー | ▲3年6ヶ月 | ー |

| 返済月額 | 84,685円 | 84,685円 | 71,482円 |

| 軽減効果 | ー | ー | ▲13,203円 |

たまご

たまご期間短縮型の方が返済期間も短縮されるうえに金額効果も倍近く違ってくるね!

期間短縮型が向いている人

期間短縮型は、効率重視したい人に向いています。

- 返済を早く終わらせたい

- 利息のムダを省きたい

- 現状の返済額で問題ない

返済を早く終わらせたい

さっさとローンの返済を終わらせて楽になりたい、退職など何かの目標に向けて住宅ローンを終わらせたいなどの理由がある人に向いています。

目標に向けて終わらせたい人は、その期間に終わるよう繰上返済額を設定するといいでしょう。

利息のムダを省きたい

余剰資金を遊ばせるくらいなら、繰上返済してムダを省きたいという考えの人に向いています。

現状の返済額で問題ない

固定金利でローンを組んだ場合、返済額が一定ですので無理のない返済額に設定されているかと思います。

繰上返済以降でも、現状の返済額で返済を継続できる人に向いています。

固定金利については、こちらの記事で詳しく解説しています。

返済額軽減型が向いている人

返済額軽減型は、ローンの完済よりも現状の生活を優先させたい人に向いています。

- 毎月の返済額を軽減したい

- 効率と余裕を両立したい

毎月の返済額を軽減したい

住宅ローンを変動金利や期間選択型で組んでいた場合、金利の上昇により当初よりも返済額が増えている可能性があります。

繰上返済を行うことで、毎月の返済額が軽減され元の水準に戻すことも可能です。

固定金利でローンを組んでいた場合でも、ライフプランの変化により返済額を軽減したい状況もあるでしょう。

その他にも、今までギリギリで返済を頑張っていたから繰上返済を機に少し家計に余裕を持たせたい、車のローンなど他の支出にもお金を回したい人に向いています。

変動金利・期間選択型については、こちらの記事で詳しく解説しています。

効率と余裕を両立したい

ローンを組む際に退職などゴールを見据えた住宅ローン設定を既にしており、返済期間を早める必要性はないけど利息のムダを省いて家計に余裕をもたせたい人に向いています。

繰上返済のタイミングは?

繰上返済はいつでも自由に行えますが、大きな目安となるタイミングがいくつかあります。

- 住宅ローン控除が終わったタイミング

- 子が巣立った後や退職金など纏まった資金ができたとき

- 変動金利型を選んでいて金利が上昇した時

早い段階で繰上返済を行った方が金額効果は大きいですが、基本的には住宅ローンを組んだ時にライフプランに合わせてベストな完済時期を設定していると思われます。

自身の繰上返済できるタイミングで行うのが一番良いでしょう。

住宅ローンの繰上返済の注意点

住宅ローンの繰上返済を行なううえで、注意したい点は主に2つあります。

- 手数料

- 住宅ローン控除

手数料

ローン会社によっては、繰上返済時に手数料がかかることがあります。

必ず確認しましょう。

フラット35などは繰上返済手数料が無料です。

住宅ローン控除

住宅ローン控除を受けるには、返済期間が10年以上残っている必要があります。

繰上返済を行うことによって残りの返済期間が10年未満になった場合は住宅ローン控除が受けられなくなりますので注意が必要です。

また、住宅ローン控除を受けている間に繰上返済を行う場合は、住宅ローン控除と繰上返済の金額効果を比較し考慮する必要もあります。

まとめ

この記事では、住宅ローンの繰上返済について説明してきました。

- 一部繰上返済と一括繰上返済がある

- 一部繰上返済には返済期間を短縮する期間短縮型と返済額を減らす返済額軽減型がある

- 金額効果が高いのは期間短縮型

- 期間短縮型が向いている人は効率重視したい人

- 返済額軽減型が向いている人はローンの完済よりも現状の生活を優先させたい人

- 繰上返済のタイミングは住宅ローン控除が終わった時、纏まった資金ができた時、金利が上昇した時

- 繰上返済を行う場合は手数料と住宅ローン控除に注意

住宅ローンの返済状況は、ライフプランの後期である老後生活に関わってきます。

豊かな老後生活を送るためにも、返済計画をしっかり立てましょう。