iDeCoの出口戦略が難しいという話を耳にしたことがあるでしょうか。

iDeCoの出口戦略は単に好きなように受け取るのであれば簡単ですが、制度の利点を最大限に享受することを踏まえると複雑で難しいです。

なぜ難しいと言われるのか理由や根拠、注意点についてシェアしようと思います。

・iDeCoの出口戦略が難しいとされる理由

・受け取り方法別の注意点

・iDeCoでやってはいけないこと

たまご

- セミリタイア済

- 2級FP技能士

- AFP認定者

- 資産形成コンサルタント

- 投資診断士

iDeCoの出口戦略が難しいといわれる理由とは?

例えば新NISAは個人によってパフォーマンスの違いはあるものの、税制面のメリットは誰もが同じ様に受けることができます。

一方、iDeCoの場合は例え同じ拠出期間・拠出額で同じ商品に投資し同額の運用益を出したとしても受け取り方や受取る人の属性によって受けられる税制面のメリットの度合いが変わってきます。

- 受け取り時はあくまで控除であり非課税ではない

- 運用益・退職金・年金額には個人差があり出口が多様に存在する

運用時は、運用益非課税・掛金は全額所得控除で所得がある限りはメリットしかありません。

問題は受け取り時。

受け取り時の控除はあくまで控除されるだけであって必ず非課税になるわけではありません。

それに加え運用益・退職金・年金額など個人差がある要素が絡んでくるため、お手本となるような出口戦略がないんです。

各個人の運用益・退職金・年金額によって、ベストな出口戦略が変わってきます。

更に受け取り方法が複数あるので、全パターンの中で1番税負担が少ない方法を検討する必要があります。

これがiDeCoの出口戦略が難しい理由です。

iDeCoの受け取り方法の種類と控除について

iDeCoの受け取り方法の種類や控除について見ていきましょう。

主に3つの受け取り方法があり、どれも75歳までに受け取り終えねばなりません。

iDeCoを一時金として全額受け取る場合

一時金として全額受け取る場合は、退職所得と同じように求め退職所得控除が適用されます。

| 勤続年数(拠出年数) | 控除額 |

|---|---|

| 20年以下 | 40万円×勤続(拠出)年数 |

| 20年超 | 70万円×勤続(拠出)年数-600万円 |

この控除額を基に退職所得を求めます。

控除額以内に収まって初めて非課税で受取ることができます。

例えば、拠出年数が10年の場合は運用益が400万円以内であれば退職所得は0円となり一時金として受け取っても非課税となります。

それ以上になった場合は、一時金形式か後述する他の受け取り方法かどちらが税負担が少ないか検討する必要が出てくる訳です。

iDeCoを退職金と同年に受け取る場合

退職金と同年に受け取る場合は、iDeCoの一時金も合算され先ほどの計算式によって退職所得が算出されます。

・勤続年数40年で退職金2,000万円

・iDeCo拠出年数15年で運用益500万円

この場合を計算していくと

控除額:70万円×40年ー600万円=2,200万円

退職金総計:2,000万円+500万円=2,500万円

退職所得:2,500万円ー2,200万円÷1/2=150万円

控除額をオーバーし退職所得が150万円となって課税対象となります。

しかし、勤続年数・退職金・運用益の数値が変わるだけで退職所得が控除額に収まることもあるのでこれも出口戦略が難しい1つの理由ですね。

また、課税されないよう退職金とiDeCoの受け取りをずらすのは得策ですが先に退職金を受け取っていた場合、最低20年の期間を空けなければ控除が適用できない仕組みになっています。

ずらす場合は受け取れないのでその間どうするのかという問題も出てきますが、受け取り方法を変更するという解決策もあります。

もちろん、どっちが得なのかという点では比較したうえで決定する必要性がありますが

・退職金とiDeCoの受け取り時期・総額・課税額

・5年後に受け取るか他の受け取り方法で受け取るか税比較

・複利運用の効果がないことも考慮し比較

・掛金控除総額と相殺できるか

たまご

たまご考えることが多すぎて書いてる私も頭が痛くなるよ…

iDeCoを年金として毎月取り崩しながら受け取る場合

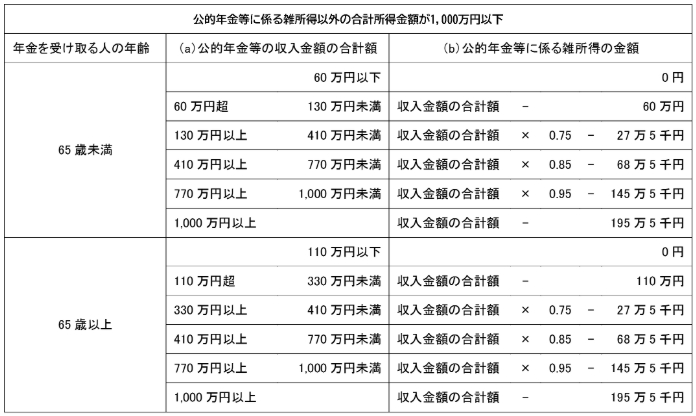

年金として取り崩しながら毎月受け取る場合は、公的年金と同じように求め公的年金等控除が適用されます。

これにより求められた金額によって課税されます。

・会社員

・年収400万

・年金加入期間40年

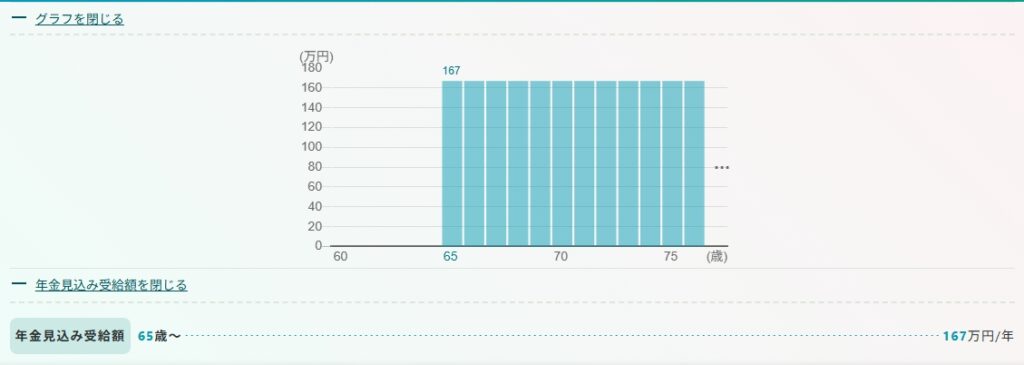

この条件の場合、貰える年金額見込みは167万円となります。

65歳以上の年金受給額167万円の手取り額は1,528,994円であり既に住民税の課税対象です。

一時金形式と同じで、年金を受給している場合iDeCoの受取額も合算されますので課税必須となります。

このことから、一時金形式で退職所得控除額内で収まる場合は年金形式の選択は損となります。

ただし、ここで厄介なのが年金形式の場合、残高は基本的に運用されます。

75歳までは複利の効果がつくので、一時金形式の非課税と年金形式の課税+複利のどちらが得なのかを検討する必要があります。

・年金とiDeCoの受け取り額の総額と課税額

・一時金形式の非課税と年金形式の課税+複利の税比較

・掛金控除総額と相殺できるか

iDeCoを一時金+年金形式で受取る場合

年金形式で受け取りながら、好きなタイミングで一時金として受け取ることも可能です。

この方法は受け取り額を分散できるので比較的考えることが少なくて済みます。

ただし、iDeCoは年金形式で受け取る場合残高の5%~50%の間の金額に設定する必要があり、課税を極力減らすために少額を取り崩しつつ一時金形式で退職所得控除額内に収まるように大きく受け取るという作戦が取れないので年金形式の受け取りには課税必須です。

・年金形式の受け取り額と一時金受け取り額の設定

・一時金形式と年金形式との税比較

・掛金控除総額と相殺できるか

iDeCoで一番やってはいけないこと

iDeCoの受け取り方法を踏まえてやってはいけないのが低リスク商品の選択。

iDeCoは年金捻出が目的なので預金や保険など低リスクの商品を選択できます。

元本割れが怖く低リスクの商品を選択した場合、ほとんど運用益がでていないにも関わらず自分の今まで注いできた掛金を受け取るために課税対象になる可能性がでてきます。

非課税にできたり、今までの掛金控除総額と相殺できるのならよいのですがよく検討する必要があります。

たまご

たまご考えただけで恐ろしいね…

まとめ

- 受け取り方や受取る人の属性により税制面の恩恵度合いが変わる

- 受け取り時は控除であり非課税ではない

- 退職金や年金額と受け取り時期を考慮する必要がある

現役時代と違い、収入が公的年金だけの状況下での税負担は大きいです。

出口戦略の難しさのこともしっかり踏まえた上で運用を検討するようにしましょう。

コメント