新NISAとiDeCo、両方同じ非課税の制度ということは分かるけど何がどう違うのかいまいちよく分からない。

そんな人も多いのではないでしょうか。

両方同じ非課税の制度ですが、制度の内容は似ているようで別物です。

この記事では、新NISAとiDeCoの制度の違いやメリット・デメリットについてFPが詳しく解説します。

・新NISA制度の概要

・iDeCoの概要

・新NISAのメリット・デメリット

・iDeCoのメリット・デメリット

たまご

- 2級ファイナンシャル・プランニング技能士

- AFP(アフィリエイテッドファイナンシャルプランナー)認定者

- 資産形成コンサルタント

- 投資診断士

新NISA

新NISAとは少額投資非課税制度です。

投資で資産運用をおこなう際に、限度額までに対して資産運用を助長してくれる制度です。

投資の運用益(譲渡益・分配金/配当金)に本来かかる20.315%の税金が非課税で運用できます。

外国株に投資する際は、日本課税の部分は非課税ですが外国課税の部分は徴収されますので注意が必要です。

つみたて投資枠と成長投資枠とで2種類あり、違いは非課税限度枠と投資対象です。

併用可能で併せて1,800万円まで非課税で運用できます。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 投資可能期間 | 無期限 | 無期限 |

| 非課税保有期間 | 無期限 | 無期限 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税限度枠 | 600万円 | 1,200万円 |

| 投資対象 | 主に投資信託 | 上場株式 投資信託 |

たまご

たまごどちらの枠で投資するかも自由に選べるよ!

iDeCo

iDeCoは個人型確定拠出年金です。

掛金と運用収益の合計額を基に将来の受取年金額が決定される制度のこと。

掛金で資産運用を行い公的年金とは別に、将来の年金の捻出を助長してくれる制度です。。

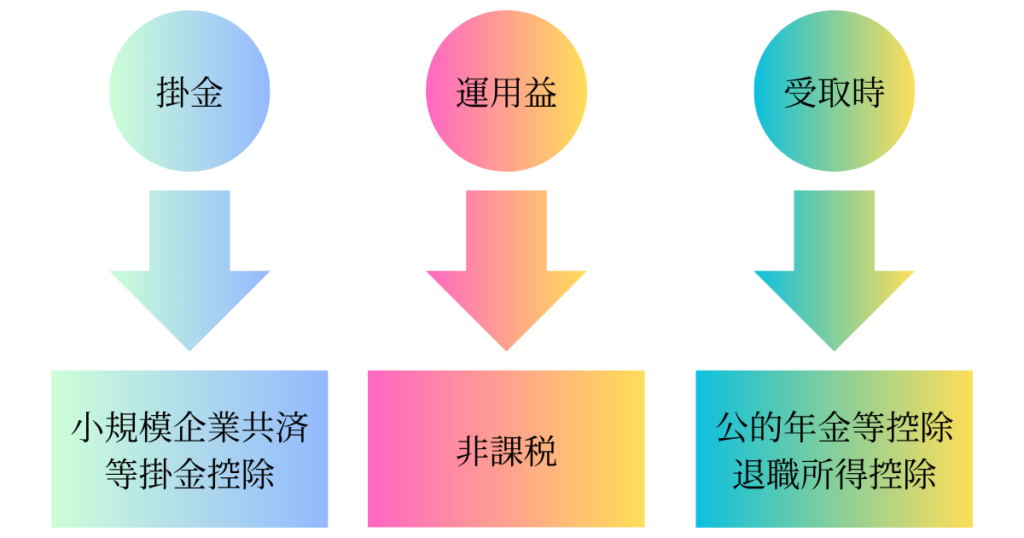

新NISAと同じく運用益が非課税なのはもちろんのこと、運用益を年金や一時金として受取る際の各控除適用、掛金も全額所得控除となるなどNISAにはない税制面のメリットがあります。

注意点としては、年金となっていますが公的年金とは違い将来受け取る年金額は運用結果次第となる点です。

| 自営業 (第1号被保険者) | 会社員 (第2号被保険者) | 公務員 (第2号被保険者) | 第2号の配偶者 (第3号被保険者) | |

|---|---|---|---|---|

| 投資可能期間 | 65歳まで | 65歳まで | 65歳まで | 60歳まで |

| 非課税保有期間 | 60~75歳の間 | 60~75歳の間 | 60~75歳の間 | 60~75歳の間 |

| 年間投資枠 | 81.6 万円 | 27.6 万円 | 24 万円 | 27.6万円 |

| 非課税限度枠 | 3,672万円 | 1,242万円 | 1,080万円 | 1,242万円 |

| 投資対象 | 投資信託・保険商品・預貯金等 | |||

表は2025年6月現在のものであり、投資可能期間や年間投資役の拡大が3年以内に確定しています。

たまご

たまご新NISAと比べて少し条件が複雑だね…

新NISAのメリット

- 流動性に優れる

- 運用コストがかからない

- 投資対象が幅広い

流動性に優れる

新NISAの最大のメリットは、いつでも自由に売却・換金ができ流動性に優れている点です。

投資を行ううえで、流動性リスクは無視できないリスクの1つです。

運用コストがかからない

新NISAの運用に手数料等はかからないので、気軽に始めたり、休んだり、辞めたりすることができます。

投資対象が幅広い

成長投資枠では上場株式にも投資することができ、譲渡益を狙った運用や配当金を狙った運用など柔軟性に富んだ投資を行うことができます。

ただし、金融庁の基準を満たした商品が対象となっているので全ての商品に投資できるわけではない点は注意が必要です。

新NISAのデメリット

- 税の優遇処置が少ない

税の優遇処置が少ない

iDeCoと比較すると、税の優遇処置が運用益の非課税のみと少ないです。

ただし、iDeCoは個人型確定拠出年金という制度の性質上、各控除の適用がありますので当然と言えば当然なのかもしれません。

たまご

たまごNISA口座を開設するならNISA応援プログラムで2000ポイント貰える松井証券がおすすめだよ!

iDeCoのメリット

- 税の優遇処置が多い

- リスクの少ない商品を選択できる

税の優遇処置が多い

掛金全額が小規模共済等掛金控除の対象に、受取を年金方式にすると公的年金等控除、一時金にすると退職所得控除が適用されます。

これがiDeCo最大のメリットと言えます。

小規模共済等掛金控除は、社会保険料控除と同様に所得から控除されますので節税になります。

リスクの少ない商品を選択できる

iDeCoは個人型確定拠出年金です。

将来の年金を捻出することが目的ですので、元本割れのリスクが極めて低い定期預金や保険商品なども選択できます。

もちろん新NISAで選択できる様な投資信託にも投資できます。

iDeCoのデメリット

- 流動性リスクが高い

- 運用コストがかかる

流動性リスクが高い

原則、加入期間10年以上で60歳以降にならないと受取出来ません。

必要な時にすぐに換金できないという流動性リスクの高さは無視できません。

iDeCo最大のデメリットとも言えます。

しかし、そもそもの目的が年金の捻出であることから当たり前だと言われたらそれまでかもしれません。

運用コストがかかる

iDeCoの運用にあたり、次の様なコストがかかります。

| 手数料の種類 | 料金 |

|---|---|

| 加入時手数料 | 2,829円 |

| 国民年金基連合会手数料 | 105円/月 |

| 事務委託先金融機関手数料 | 66円/月 |

| 運営管理機関手数料 | 0~数百円/月(運営管理機関による) |

中途脱退は原則不可で、掛金の積立自体は自由に辞めたり休んだりできますが毎月の手数料は掛かります。

たまご

たまごiDeCoを始めるなら運営管理機関手数料が0円のマネックス証券 iDeCoがおすすめだよ!

まとめ

この記事では新NISAとiDeCoの制度の違いやメリット・デメリットについて説明してきました。

- 新NISAは1,800万円の限度枠に対しての運用益が非課税

- iDeCoは運用益が非課税、掛金・受取時に各控除適用で節税効果が高い

- 新NISAのメリットは流動性に優れ、運用コスト0で投資対象の広さ

- 新NISAのデメリットは税の優遇の少なさ

- iDeCoのメリットは税の優遇処置の多さとリスクの少ない商品の選択

- iDeCoのデメリットは流動性リスクの高さと運用コスト

制度の違いはあれど、どちらも税の優遇処置がある素晴らしい制度です。

制度の違いをよく理解し、運用を考えましょう。